Spis treści

- Ulga podatkowa na dziecko w 2024 roku. Komu przysługuje?

- Prawo do odliczenia od podatku kwoty ulgi prorodzinnej

- Co rozumiemy poprzez dochód dziecka?

- W tych przypadkach nie przysługuje Ci odliczenie

- Limity dochodu, które musisz spełnić, aby odliczyć ulgę

- Są przypadki, kiedy ulga przysługuje bez względu na wysokość dochodów

- Informacje o dodatkowym zwrocie

- Jak dokumentować prawo do ulgi

Ulga podatkowa na dziecko w 2024 roku. Komu przysługuje?

Prawo do ulgi przysługuje ci, jeżeli jesteś rodzicem, opiekunem prawnym lub pełnisz funkcję rodziny zastępczej i uzyskałeś dochody opodatkowane według skali podatkowej (zarówno jako rezydent jak i nierezydent podatkowy).

ILE WYNOSI ULGA NA DZIECKO W 2024 ROKU. SPRAWDŹCIE W GALERII SZCZEGÓŁOWE WYLICZENIA

Z ulgi nie możesz natomiast skorzystać , jeżeli uzyskujesz wyłącznie dochody:

- opodatkowane 19% podatkiem liniowym z tytułu prowadzonej działalności gospodarczej bądź działów specjalnych produkcji rolnej,

- opodatkowane zryczałtowanym podatkiem dochodowym (ryczałtem ewidencjonowanym, kartą podatkową).

- Jeżeli jednak oprócz ww. dochodów (przychodów) uzyskujesz w roku podatkowym także dochody opodatkowane według skali podatkowej (np. wynagrodzenie za pracę, zasiłek chorobowy), to w zeznaniu podatkowym składanym w celu rozliczenia tych dochodów masz prawo wykazać kwotę przysługującej do odliczenia ulgi.

Prawo do odliczenia od podatku kwoty ulgi prorodzinnej

Prawo do odliczenia od podatku kwoty ulgi prorodzinnej przysługuje jeżeli:

- w stosunku do małoletniego dziecka:

- wykonywałeś władzę rodzicielską (dzieci własne i przysposobione);

- pełniłeś funkcję opiekuna prawnego, jeżeli dziecko z tobą zamieszkiwało;

- sprawowałeś opiekę poprzez pełnienie funkcji rodziny zastępczej na podstawie orzeczenia sądu lub umowy zawartej ze starostą;

- utrzymywałeś pełnoletnie dzieci:

- które zgodnie z odrębnymi przepisami otrzymywały zasiłek (dodatek) pielęgnacyjny lub rentę socjalną;

- do ukończenia 25. roku życia uczące się w szkołach, o których mowa w przepisach regulujących system oświatowy lub szkolnictwo wyższe, obowiązujących w Rzeczpospolitej Polskiej oraz w innym państwie, jeżeli dzieci te nie uzyskały:

- dochodów, z wyjątkiem renty rodzinnej, podlegających opodatkowaniu na zasadach określonych w art. 27 (według skali podatkowej) lub art. 30b (kapitały pieniężne) lub

- przychodów, o których mowa w art. 21 ust. 1 pkt 148 (ulga dla młodych) i 152 (ulga na powrót) w łącznej wysokości przekraczającej dwunastokrotność kwoty renty socjalnej określonej w ustawie z dnia 27 czerwca 2003 r. o rencie socjalnej, w wysokości obowiązującej w grudniu roku podatkowego. Wysokość renty socjalnej w grudniu 2023 roku wynosiła 1588,44 zł. W związku z czym jej dwunastokrotność to kwota 19 061,28 zł.

- w związku z wykonywaniem ciążącego na tobie obowiązku alimentacyjnego oraz w związku ze sprawowaniem funkcji rodziny zastępczej.

Co rozumiemy poprzez dochód dziecka?

Za dochód dziecka rozumie się przychód pomniejszony o koszty uzyskania przychodu (bez uwzględnienia zapłaconych w roku podatkowym składek na ubezpieczenie społeczne i straty z lat poprzednich).

Ulga przysługuje, jeżeli:

- do twojego dziecka w roku podatkowym nie stosuje się przepisów:

- art. 30c ustawy PIT (podatek liniowy 19%) lub

- ustawy o zryczałtowanym podatku dochodowym, regulującej opodatkowanie niektórych przychodów (dochodów) osób fizycznych w formie karty podatkowej, ryczałtu od przychodów ewidencjonowanych lub zryczałtowanego podatku dochodowego od przychodów osób duchownych

- - w zakresie osiągniętych w roku podatkowym przychodów, poniesionych kosztów uzyskania przychodów, zobowiązania lub uprawnienia do zwiększania lub pomniejszenia podstawy opodatkowania albo przychodów, zobowiązania lub uprawnienia do dokonywania innych doliczeń lub odliczeń.

Warunek ten nie dotyczy dzieci osiągających przychody z tytułu umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze opodatkowane zryczałtowanym podatkiem dochodowym, jeżeli umowy te nie są zawierane w ramach prowadzonej pozarolniczej działalności gospodarczej.

Dziecko to nie podlega opodatkowaniu na zasadach wynikających z ustawy z dnia 24 sierpnia 2006 r. o podatku tonażowym lub ustawy z dnia 6 lipca 2016 r. o aktywizacji przemysłu okrętowego i przemysłów komplementarnych.

W tych przypadkach nie przysługuje Ci odliczenie

Natomiast odliczenie nie przysługuje poczynając od miesiąca kalendarzowego, w którym twoje dziecko:

- na podstawie orzeczenia sądu zostało umieszczone w instytucji zapewniającej całodobowe utrzymanie w rozumieniu przepisów o świadczeniach rodzinnych,

- wstąpiło w związek małżeński.

Limity dochodu, które musisz spełnić, aby odliczyć ulgę

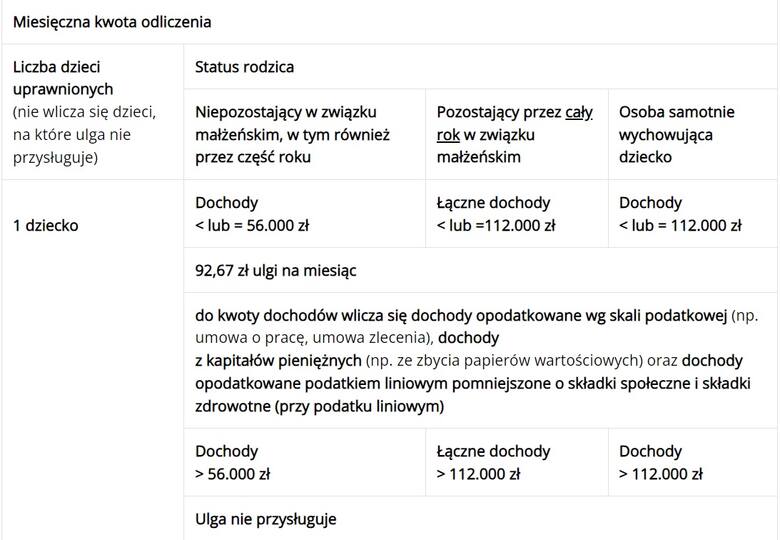

Odliczenie przysługuje, jeżeli wykonywałeś władzę rodzicielską, pełniłeś funkcję opiekuna prawnego lub sprawowałeś opiekę poprzez pełnienie funkcji rodziny zastępczej wyłącznie w stosunku do jednego małoletniego dziecka i jednocześnie twoje dochody nie przekroczyły w roku podatkowym kwoty:

112 000 zł w przypadku, gdy pozostajesz przez cały rok podatkowy w związku małżeńskim (sumuje się dochody twoje i twojego małżonka),

112 000 zł w przypadku jeśli jesteś osobą samotnie wychowującą dziecko,

56 000 zł w przypadku jeśli nie pozostawałeś w związku małżeńskim, w tym również przez część roku

Są przypadki, kiedy ulga przysługuje bez względu na wysokość dochodów

Ulga przysługuje bez względu na wysokość uzyskanych przez ciebie dochodów jeżeli wykonywałeś władzę rodzicielską:

- w stosunku do dwójki lub więcej dzieci;

- w stosunku do jednego dziecka, posiadającego:

- orzeczenie o zakwalifikowaniu przez organy orzekające do jednego z trzech stopni niepełnosprawności, lub

- decyzję przyznającą rentę z tytułu całkowitej lub częściowej niezdolności do pracy, rentę szkoleniową albo rentę socjalną, albo

- orzeczenie o niepełnosprawności osoby, która nie ukończyła 16 roku życia.

- Powyższe zasady dotyczą ciebie również jeżeli utrzymywałeś pełnoletnie dziecko (dzieci) w związku z wykonywaniem ciążącego na tobie obowiązku alimentacyjnego oraz w związku ze sprawowaniem funkcji rodziny zastępczej

Za dochody rodziców dla celów skorzystania z ulgi prorodzinnej rozumie się dochody uzyskane łącznie w danym roku podatkowym:

- opodatkowane według skali podatkowej,

- z kapitałów pieniężnych opodatkowanych 19% stawką podatku (np. z odpłatnego zbycia papierów wartościowych),

- z pozarolniczej działalności gospodarczej opodatkowane 19% stawką podatku,

- - pomniejszone o zapłacone przez ciebie składki na ubezpieczenie społeczne oraz ubezpieczenie zdrowotne (podatek liniowy).

Za podatnika pozostającego w związku małżeńskim nie uważa się:

osoby, w stosunku do której orzeczono separację w rozumieniu odrębnych przepisów,

osoby pozostającej w związku małżeńskim, jeżeli jej małżonek został pozbawiony praw rodzicielskich lub odbywa karę pozbawienia wolności.

Informacje o dodatkowym zwrocie

W przypadku gdy zabraknie ci podatku do odliczenia pełnej kwoty przysługującej ulgi, możesz otrzymać różnicę w postaci dodatkowego zwrotu.

Kwota jaką możesz otrzymać, jest ograniczona tzn. nie może przekroczyć zapłaconych przez ciebie podlegających odliczeniu składek na ubezpieczenie społeczne oraz składek na ubezpieczenie zdrowotne pomniejszonych o odliczone od podatku liniowego lub zryczałtowanego podatku dochodowego składki na ubezpieczenie zdrowotne.

Do składek tych zaliczyć można również składki na ubezpieczenie społeczne zapłacone od przychodów objętych:

- zwolnieniem PIT dla młodych

- zwolnieniem dla powracających

- zwolnieniem dla rodzin 4+

- zwolnieniem dla pracujących seniorów.

Przy obliczaniu kwoty dodatkowego zwrotu ulgi nie uwzględniasz składek na ubezpieczenia społeczne i zdrowotne, które:

- odliczyłeś w zeznaniu PIT-28,

- odliczyłeś w zeznaniu PIT-36L,

- zostały przez ciebie wykazane jako odliczone w PIT-16A.

Jak dokumentować prawo do ulgi

Odliczenia dokonasz w składanym zeznaniu podając liczbę dzieci i ich numery PESEL, a w przypadku braku tych numerów – imiona, nazwiska oraz daty urodzenia dzieci.

Na żądanie organów podatkowych jesteś obowiązany przedstawić zaświadczenia, oświadczenia oraz inne dowody niezbędne do ustalenia prawa do odliczenia, w szczególności:

- odpisu aktu urodzenia dziecka;

- zaświadczenia sądu rodzinnego o ustaleniu opiekuna prawnego dziecka;

- odpisu orzeczenia sądu o ustaleniu rodziny zastępczej lub umowę zawartą między rodziną zastępczą a starostą;

- zaświadczeniu o uczęszczaniu pełnoletniego dziecka do szkoły.

- Jakie zeznanie złożyć

W celu rozliczenia ulgi na dzieci musisz złożyć:

- właściwe zeznanie podatkowe tj. PIT-36 lub PIT-37,

- wraz z załącznikiem PIT/O.

- W załączniku PIT/O powinieneś podać numery PESEL dzieci, a w przypadku braku tych numerów – imiona, nazwiska oraz daty ich urodzenia.

W przypadku gdy opodatkowujesz dochody łącznie z małżonkiem składacie jeden PIT/O.

Jeżeli wam obojgu przysługuje ulga, ale składacie odrębne zeznania podatkowe, każde z was w załączniku PIT/O wpisuje kwotę, którą odlicza od podatku. Jeżeli odliczenia dokonuje tylko z jedno was, drugie nie dołącza PIT/O do swojego zeznania.

Strefa Biznesu: Uwaga na chińskie platformy zakupowe

Dołącz do nas na Facebooku!

Publikujemy najciekawsze artykuły, wydarzenia i konkursy. Jesteśmy tam gdzie nasi czytelnicy!

Dołącz do nas na X!

Codziennie informujemy o ciekawostkach i aktualnych wydarzeniach.

Kontakt z redakcją

Byłeś świadkiem ważnego zdarzenia? Widziałeś coś interesującego? Zrobiłeś ciekawe zdjęcie lub wideo?